修改时间:2017-03-31 18:13:39 浏览次数:5149次

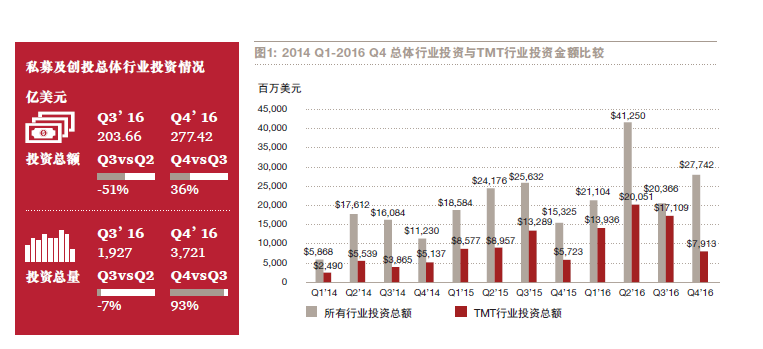

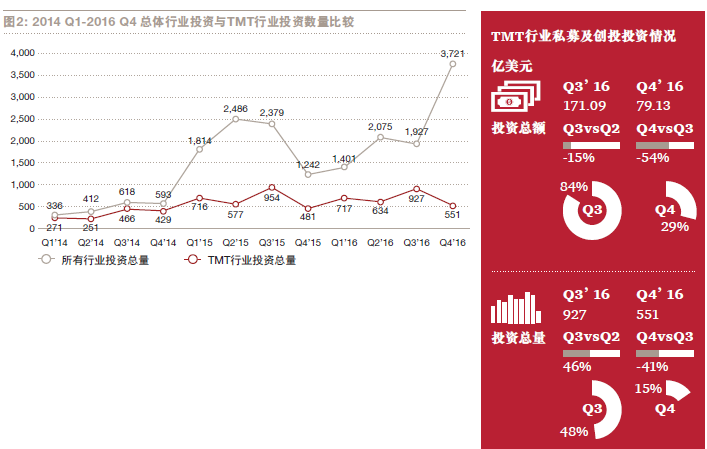

导语:2016年下半年私募及创投(PE/VC)总体投资和在科技、媒体及通信(TMT)行业的投资数量都创下自2012 年以来的半年度的新纪录,同期两者投资总额都有所回落。

独角兽们的高估值让投资者变得越来越小心翼翼了。

根据普华永道发布的MoneyTreeTM报告显示,2016 年下半年私募及创投(PE/VC)总体投资和在科技、媒体及通信(TMT)行业的投资数量都创下自2012 年以来的半年度的新纪录,同期两者投资总额都有所回落,市场趋于理性。

独角兽估值处高位投资两极分化严重

虽然创投市场资本寒冬论不断,但从投资数量来看TMT行业投融资状况依旧活跃,也是投资者们重视的行业。根据报告显示,2016 年下半年,TMT行业共实现1, 478 起PE/VC投资,投资总额达到250.2 亿美元。

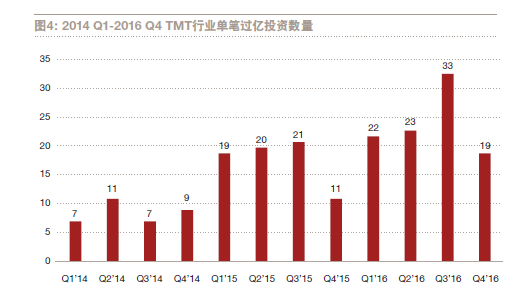

其中,第三季度TMT行业投资金额下降但占总行业投资总额比率却达到了创纪录的84%,同时,投资数量较上季度大幅攀升,单笔过亿投资数量多达33 起,是上季度的1.4 倍多,为历史最高值。

2016 第四季度,TMT行业投资金额和数量都不出意外地大幅下滑,金额占总体PE/VC 投资总额的29%。但是2016 年下半年,TMT行业投资总额占总体行业比例依然维持半数以上,最高单笔投资金额达到了40 亿美元。

但是由于投资过于分散,大额融资的独角兽企业数量减少,半年度的投资金额环比下降三成左右。同时投资也呈现了投资额集成度高的问题,单笔投资过亿投资总额占同期TMT行业投资总额的50%左右,并呈现明显的两极分化状态,单笔一亿美元以下的投资数量繁多,但金额很小。

“TMT 行业的回落趋势相较总体行业来说有些时滞,但其火热程度依然远远超过其他各行业。投资呈现明显两极分化状态也从一个侧面反映了目前市场上的独角兽企业估值处于高位,从而令得新投资望而却步。市场投资者更在寻找下一个潜在的独角兽企业,借星星之火,以期取得燎原之势。”普华永道中国TMT 行业主管合伙人高建斌告诉记者。

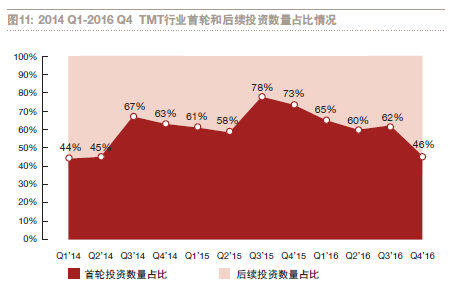

集中初创期投资市场趋于理性

与之呼应的是,2016年三季度TMT行业首轮投资数量占比维持在60%以上,四季度由于整体趋势下滑至46%,然而首轮投资的金额占比却稳定在13%这一较低水平,且单笔投资金额在500 万美元以下的占绝大多数。在投资的四个阶段中,初创期的投资数量依旧排名第一,占比维持在50%以上。

“这也从一定程度说明了投资者们依然在理性地评估当前新项目的未来价值,对于具有不确定性的项目,投资金额相对较小,对于初创企业投资比较谨慎。”高建斌解释道。

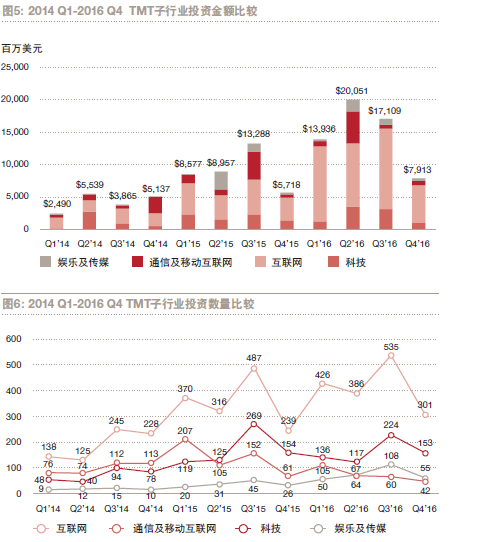

互联网业最热娱乐传媒增速明显

互联网行业依旧是TMT 行业吸金能力最强的子行业,2016 年下半年投资总额为181.89 亿美元,环比2016 年上半年减少15%,投资数量环比略微增加3%,互联网行业单笔投资金额环比下降,投资数量和投资金额占比远超其他子行业。而科技行业投资数量环比上半年增加49%,投资金额三季度高于30亿,为历史高值。

“互联网+”的模式继续渗透传统领域,新型业态如共享单车、二手车交易、直播平台等不断涌现,使得不少投资者趋之若鹜,因此,互联网在TMT 行业中的老大地位无法撼动。与此同时,从TMT子行业投资情况来看,娱乐传媒行业上升趋势明显,娱乐传媒行业投资数量在三季度超过100笔,达到108笔,创其在2012年以来的最高纪录。

在消费升级推动下,用户的消费习惯逐渐向娱乐传媒行业倾斜,尤其新生80、90后主流消费群体拥有强大的文化消费能力和消费习惯。在IP产业链投资上,游戏、影视、文学、动漫作品版权的综合开发与跨界运营,结合粉丝经济,催生不少投资案例。

IPO成主要退出渠道国内上市成主流

得益于A股市场的IPO在监管层面拓宽直接融资渠道,解决排队公司堰塞湖的期望下,IPO在下半年稳步加速,再次成为资本退出的主要方式。其中国内上市成为主流,但香港、美国股票市场的持续上扬给企业多了一个上市地点的选择,特别是没有盈利的企业。

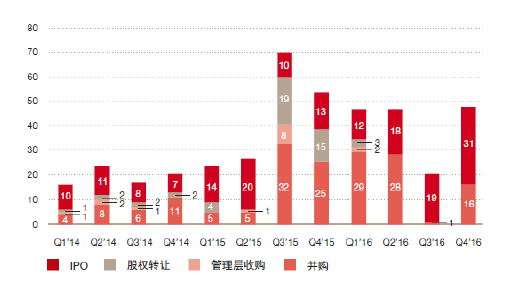

根据报告显示,2016 年下半年IPO数量大幅增长,三季度TMT行业投资通过IPO退出占比达到了95%,四季度也维持在六成以上,成为了下半年资本退出的主要方式,自2015 年三季度以来首次超过并购。2016 年下半年,没有发生管理层收购及股权转让案例。

例如近日360放弃以借壳的方式回归方式A股,最终选择了IPO,也得益于国内资本市场环境的变化,IPO速度加快,且在政策层面还能获得更多支持,而借壳重组要受到监管部门的严格限制,两种上市方式在速度与难度上已经相差不大。在普华永道上海企业购并服务部的合伙人鲍海峰看来,“只要中国资本市场继续这一节奏,IPO退出这一趋势仍将维持较长的一段时间。”(来源:第一财经网)